一、保理业务概念及营业范围

保理是指卖方、供应商或出口商与保理商之间存在的一种契约关系。根据该契约,卖方、供应商或出口商将其现在或将来的基于其与买方(债务人)订立的货物销售或服务合同所产生的应收账款转让给保理商,由保理商为其提供贸易融资、销售分账户管理、应收账款的催收、信用风险控制与坏账担保服务等服务中的至少两项。

二、业务流程

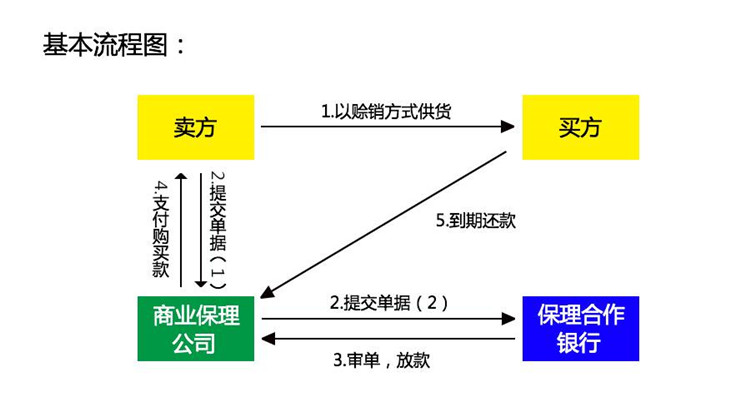

模式一:

业务操作流程如下:

(1)卖方以赊销的方式向买方销售货物;

(2)卖方将赊销模式下的结算单据提供给保理公司,作为受让应收账款及发放应收账款收购款的依据,保理公司将收到的结算单据的复印件提交给合作银行,进行再保理业务;

(3)银行在审核单据,确认无误后,将相关融资款项划至保理公司的账户中;

(4)保理公司将收到的银行融资款项划至卖方在合作银行开立的账户中作为应收账款购买款;

(5)应收账款到期日,买方向保理公司偿还应收账款债权。

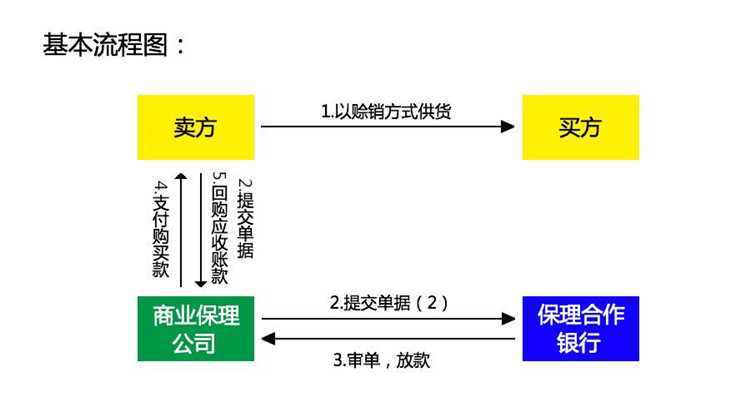

模式二:

业务操作流程如下:

(1)卖方以赊销的方式向买方销售货物;

(2)卖方将赊销模式下的结算单据提供给保理公司,作为受让应收账款及发放应收账款收购款的依据,保理公司将收到的结算单据的复印件提交给合作银行,进行再保理业务;

(3)银行在审核单据,确认无误后,将相关融资款项划至保理公司的账户中;

(4)保理公司将收到的银行融资款项划至卖方在合作银行开立的账户中作为应收账款购买款;

(5)应收账款到期日,卖方向保理公司回购应收帐,偿还应收账款债权。

三、业务分类

1、有追索权的保理

有追索权的保理是指供应商将应收账款的债权转让银行(即保理商),供应商在得到款项之后,如果购货商拒绝付款或无力付款,保理商有权向供应商进行追索,要求偿还预付的货币资金。当前银行出于谨慎性原则考虑,为了减少日后可能发生的损失,通常情况下会为客户提供有追索权的保理。

2、无追索权的保理

无追索权的保理则相反,是由保理商独自承担购货商拒绝付款或无力付款的风险。供应商在与保理商开展了保理业务之后就等于将全部的风险转嫁给了银行。因为风险过大,银行一般不予以接受。

3、明保理

明保理是指供货商在债权转让的时候应立即将保理情况告知购货商,并指示购货商将货款直接付给保理商。

4、暗保理

暗保理是将购货商排除在保理业务之外,由银行和供货商单独进行保理业务,在到期后供货商出面进行款项的催讨,收回之后再交给保理商。供货商通过开展暗保理可以隐瞒自己资金状况不佳的状况。【需要注意的是,在我国《合同法》中有明确的规定,供应商在对自有应收账款转让时,须在购销合同中约定,且必须通知买方。】

5、折扣保理

折扣保理又称为融资保理,是指当出口商将代表应收账款的票据交给保理商时,保理商立即以预付款方式向出口商提供不超过应收账款80%的融资,剩余20%的应收账款待保理商向债务人(进口商)收取全部货款后,再行清算。这是比较典型的保理方式。

6、到期保理

到期保理是指保理商在收到出口商提交的、代表应收账款的销售发票等单据时并不向出口商提供融资,而是在单据到期后,向出口商支付货款。无论到时候货款是否能够收到,保理商都必须支付货款。

四、科目设置及核算方法

1、核算方法:倾向于采用实际利率,按摊余成本来核算。

2、科目设置:库存现金、银行存款、应收账款、其他应收款、应收保理款(科目代码1124,下设成本、利息调整、逾期未偿还保理款)、应收利息、固定资产、应付保理款、应付职工薪酬、应交税费、应付利息、其他应付款、实收资本、资本公积、盈余公积、未分配利润、主营业务收入、其他业务收入、主营业务成本、其他业务成本、营业税金及附加、销售费用、管理费用、资产减值损失、投资收益、营业外收入、营业外支出、所得税费用等。

五、不同业务的账务处理

1、有追索权保理账务处理

(1)初始计量:保理商受理供应商提供的应收账款凭证保理时,借:应收保理款—成本(保理的应收账款的账面价值【考虑】),贷:现金、银行存款(支付供应商的货币资金)、贷:应收保理款—利息调整。

(2)后续计量:持有期间,采用实际利率,按摊余成本计量。计息日,借:应收利息、贷:投资收益、并调整“应收保理款—利息调整”科目。

(3)处置:保理商向买货商收取应收保理款的货币资金时,借:现金、银行存款(收回买货商的货币资金),贷:应收保理款—成本(保理应收账款的账面价值),并将“应收保理款—利息调整”科目结转为零。

(4)再保理:保理商将应收保理款转让予第三方,借:现金/银行存款/应收账款,贷:应收保理款,差价计入投资收益。

2、无追索权保理账务处理

(1)初始计量:保理商接受供应商提供的应收账款凭证保理时,借:应收保理款—成本(保理应收账款的账面价值),贷:现金、银行存款(支付给供应商的货币资金)、贷:应收保理款—利息调整。

(2)后续计量:持有期间,采用实际利率,按摊余成本计量。计息日,借:应收利息、贷:投资收益、并调整“应收保理款—利息调整”科目。

(3)处置:保理商向买货商收取应收保理款的货币资金时,借:现金、银行存款(收回买货商的货币资金),贷:应收保理款—成本(保理应收账款的账面价值),并将“应收保理款—利息调整”科目结转为零。

(4)若买货商拒绝付款或无力付款,保理商放弃对供应商追索的权力,保理商承担买货商拒绝付款或无力付款的风险。要作应收保理款的财产损失处理,借: 营业外支出—应收保理款、借:应收保理款—利息调整,贷:应收保理款—成本。

3、折扣保理账务处理

(1)保理商接受供应商应收账款凭证按80%付给供应商货币资金时,借:应收保理款—成本(保理应收账款账面价值×80%),贷:现金、银行存款(支付供应商80%的现款)、贷:应收保理款—利息调整。

文章来源:国益保理

京公网安备 11010102004343号

技术支持:天逸财金科技

京公网安备 11010102004343号

技术支持:天逸财金科技