自从全球经济增长放缓,中国经济进入“新常态”,GDP增速拾阶式下降,企业经营的各种风险随之显现:买家的拖欠、破产,上下游产业链的萎缩,还有来源于新经济新模式的挑战,企业的日常经营不断受到冲击…上市公司这样的问题屡见不鲜,那么,企业应收账款的风险管理应该注意哪些方面?

现状:IPO提速,上市公司数量剧增

随着我国近年来IPO审批制度的改革和发行效率的提高,A股上市公司的数量逐年增加。截至2017年12月,A股共有3450余家上市公司。从2000年9月19日,A股上市公司数量突破1000家,到2010年9月15日,A股上市公司突破2000家。IPO的提速,使得国内A股上市公司的数量持续增长,随之而来的应收账款的总额也持续增长,对于应收账款的管理考验着上市公司的风控水平和公司治理能力。

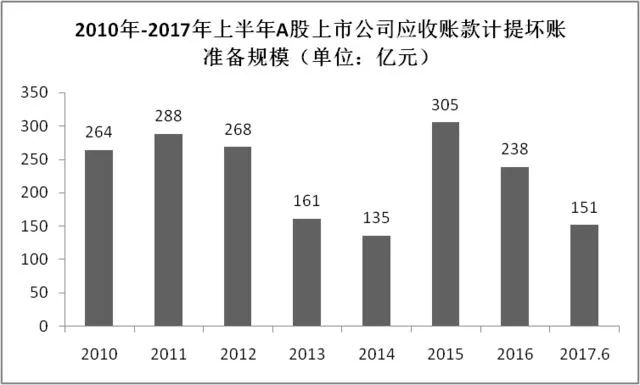

以A股上市公司为例,近年来应收账款总额居高不下,且呈现逐年递增的趋势。根据choice统计数据,A股上市公司2016年应收账款总额为3.80万亿元;及至2017年中,A股上市公司的应收账款总额已经增长到4.29万亿元,而上半年净利润总额为1.80万亿元,A股上市公司的应收账款规模已远远超过了净利润规模。而近两年A股上市公司应收账款计提坏账准备规模也重新扩大,逐渐回升至2013年前的高位。面对不断扩张的应收账款规模,上市公司需要为此应对的坏账风险也逐渐累积。

上市公司应积极应对收账款风险进行管理

企业的赊销,会导致应收账款总额增加和计提坏账准备规模不断增长,这是导致企业应收账款风险的主要源头。由于赊销已经成为上市公司运营常态,资产、资金和信息的不对称,买家破产、拖欠等风险也随之而生;企业赊销会导致应收账款总额的不断增长和计提坏账准备金额的增长,而计提坏账准备金额的提升往往给市场和投资者传递出一个信号:上市公司的财务风险已然在提升!风险信号的传递又会牵一发而动全身,坏账计提比例较高,说明上市公司短期收债能力不足。此外,若应收账款和坏账计提比例持续增长,将会对上市公司的日常经营及资金管理产生冲击。

因此,应对应收账款总额的不断增长,我国的上市公司面临着需要积极主动进行应收账款风险管理的问题。应收账款由企业赊销而形成的,赊销虽然能扩大销售量,给企业带来更大的市场占有率和更多的利润,但同时也存在着一部分货款不能收回或者拖欠的风险,震惊市场的乐视事件就是活生生的例子。特别在市场增长乏力、多变的经济环境之下遭遇到应收账款的拖欠甚至坏账,公司的盈利空间将遭到挤压,影响企业可持续发展,乃至威胁到企业的生死存亡。对于上市公司而言,应收账款的管理还关系到现金流的表现,影响到企业的融资成本,关系到股东和投资者的利益。如果风险管理部门,只把宝押到宏观经济的复苏和市场环境的好转上,而忽视了采用金融工具对风险进行管控,那就如盲人骑瞎马,夜半临深池,置企业安危于不顾,视股东和投资者如无物。

在应收账款风险管理的过程中也要注意企业的赊销问题,赊销在我国企业较为普遍,由于资产、资金和信息的不对称,买家破产、拖欠等风险也随之而生,乐视事件殷鉴不远。

对于某些成熟稳健的上市企业,公司内部有良好的风控制度,合理运用出口信用保险等金融工具保护应收账款的风险敞口,待风险事件发生时,可以得到中国信保的先行赔付,最大限度的挽回损失,不至于严重影响到财务报表,有效稳定了股东和投资者的信心,保障企业的正常运营和股东利益。在某种程度上也减少了对相关上下游产业链的冲击,保证了行业生态圈的稳定,促进了地方经济发展和社会的稳定。此外,在应用出口信用保险工具的同时,承保企业也能受益于中国信保一系列的产品保障和配套服务,如买家资信调查、信用保险融资、行业分析、重大案件跟踪等,有助于上市企业提高风险控制能力和公司治理水平,实现上市企业经营盈利、促进经济发展、实现社会价值等责任。

文章来源:腾讯大粤网·财经频道

京公网安备 11010102004343号

技术支持:天逸财金科技

京公网安备 11010102004343号

技术支持:天逸财金科技